Kurz vor dem Ausbruch

(mit Christian Vartian)

Das große Geld rechnet nicht in Geld (Zahlungsmittel), sondern in Ratios. Genauso bewertet es auch Märkte und legt Vermögen an, in dem es Assets und Assetklassen gegeneinander gewichtet, die eine über, die andere unter.

"Gold ist ja, wie wir alle wissen (sollten) mit Silber nicht verwandt, mit Platin nicht verwandt und auch mit Palladium nicht verwandt." CV

Die wichtigste Ratio der Welt unter den liquiden Assetklassen ist die S&P500 zu Gold Ratio.

Der SPX500 repräsentiert die Produktivkräfte der Welt vs. der zinslosen monetären Anlage ohne Gegenparteirisiko.

"Wer in irgendeiner Form an den Finanzmärkten investiert ist, kommt an diesem Podcast nicht vorbei. ..."

Im Herbst 2018 erreichte die SPX/Gold Ratio das erstemal seit der Finanzkrise die Marke von 2,46.

Nach einer perfekten und sauberen Konsolidierung erreicht sie nun erneut die Marke von 2,46.

Eine, rein charttechnische Betrachtung würde ein sogenanntes Doppeltop implizieren. Eine Reihe von Indikationen aus dem Devisen,- und soziologischen Bereich legt eine Ausbruch der Ratio nach oben nahe.

Was würde jetzt dieser Ausbruch bedeuten?

Simpliziert würde man sagen: die US-Aktienmärkte performen das Gold aus.

Das ist sachlich richtig, nur dies geschieht wenn dann nicht im luftleeren Raum, denn das ist hier kein "Monopoly" oder "World of Warkraft" - sondern hätte eine Unmenge an Auswirkungen und Begleitumständen in der realen Welt.

Vorallem sind dazu bestimmte Voraussetzungen notwendig, die ihrerseits wieder ihre Entsprechung in der Realität (Wirtschaft, Politik, Jobs, Lebensumstände, Familienplanungen etc.) haben.

Genau mit diesen Faktoren beschäftigen wir uns in diesem Grundsatz-Podcast.

- Extensionmarken für den SPX500 (bei der Zahl wird vielen schlecht werden)

- Entensionmarken für das Gold

- Auswirkungen hierbei auch auf Silber, Platin und Kupfer

- der Kupfermarkt spricht bereits deutlich

- wir schauen uns die Währungscharts an, welche zu uns deutlich sprechen

- Was wäre, wenn der USDJPY bei 120 wäre?

FED-Block:

Was passiert, wenn sie (FED) sagen: "Es ist uns wurscht, es ist Teuerung" und sich damit Christian Vartians Meinung anschließen. Wir hatten eine solche Phase schon mal und wissen auch genau was das Gold dort getan hat.

Nun sprechen wir über die verschiedenen Primärgeldmengen und welche davon falsch und welche davon richtig sind und welche Auswirkungen die eine hat und welche die andere.

Was ist, wenn sie die eine abdrehen, die andere aber laufen lassen, oder aber umleiten?

(Das hat direkte Auswirkungen auf eure eigenen Goldmünzen)

Silber & Rohstoff-Block:

"Ich seh die große Silberzeit immer noch nicht gekommen, tut mir leid. Da ist nix ..." CV

Auf mehrfachen Wunsch gehen wir noch einmal ausführlich auf das Thema Silber, dessen Voraussetzungen und die Begleiterscheinungen mit ein. Und schon wieder sind wir in der Realwirtschaft und auch beim Auto.

"Das der Amazon Kursrückgang am Freitag der kompletten Marktkapitalisierung von Volkswagen entspricht, ist eben kein "Irrsinn", wie andererorten vermeldet, sondern hat Gründe!" VC

Gold & seine Konkurrenten:

Christian Vartian nimmt genau auseinander welche Konkurrenten Gold wirklich hat.

Und oh Wunder, auch Bitcoin & Ethereum gehören mittlerweile dazu, aber die eigentlichen kommen aus einer ganz anderen Ecke.

Blasen & Nicht-Blasen:

Welche Dinge befinden sich wirklich und real in einer Blase?

In dem Zusammenhang sprechen wir auch über jene Dinge die komplett unterbewertet sind.

Genau hier, sollte der Investor genau hinhören!

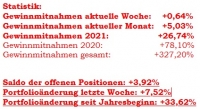

Das Premium Portfolio der VCCV - ein Versicherungsunternehmen!