Juli bis September 2023 - KING DOLLAR ... (Treasuries im Minus, Portfolio im Plus)

Je Quartal veröffentlichen wir die zusammengefassten Monatsabschlüsse der einzelnen Spezialservices, sowie die Wertentwicklung der größten und liquidesten Anlageklassen der Welt.

Gold-Trade-Service: +1,59% (+18,67% YTD 2023)

Indizes-Trade-Service: +28,97% (davon +17,52% faktisch risikolose Swap-Trades, +11,45 Nasdaq) - (+96,59% YTD 2023)

Forex-Trade-Service: +3,61% (+10,55% YTD 2023)

Crypto-Trade-Service: +1,81% (+77,56% YTD 2023), zzgl.(inkl. +30,59% Bitcoin-Hebel-Investment YTD)

Aktien-Trade-Service: ... (... auf das eingesetzte Kapital) (+1,04%, bzw. +13,00% YTD 2023)

Hierbei handelt es sich grundsätzlich um dokumentierte Trades mit Einstieg (via Market und/oder Buy/Sell Stopp/Limit) und Ausstieg (via Stopp Loss und/oder close).

Details hierzu finden sich regelmäßig unter Track Rekords

Wir selber führen diese Trades, wie in den entsprechenden Podcast's dargelegt immer mit Dosis 0,1 bis 2,0 (pyramidisiert) bezogen auf die Gesamtkapitalisierung des Assets/Assetklasse durch.

Die Wertentwicklung der größten und liquidesten Anlageklassen der Welt sahen im 3. Quartal 2023 (in EUR) wie folgt aus:

S&P500: -0,34% (+12,85% YTD 2023)

GOLD: -0,57% (+2,64% YTD 2023)

USD: +3,08% (+1,16% YTD 2023)

Bitcoin: -8,63% (+62,98% YTD 2023)

US-10y: -0,51% (-3,76% YTD 2023, in USD: -2,62%)

Das 3. Quartal 2023 war durch einen extremen Anstieg des USD. Auf Grund dessen sind faktisch auch alle großen Assetklassen nominal im Minus. Besonders hervorzuheben ist in dem Zusammenhang das auch das ureigenste Asset der Regierungen in einem FIAT-Geldsystem ebenfalls im Minus ist - die Staatsanleihen - welche seit März 2022 mit einer faktischen Kurssenkungs"garantie" durch die US-Regierung versehen worden sind. Wir hatten das im Podcast thematisiert.

Im Tradingbereich (Cashgenerierung) verzeichneten wir eine Gesamtperformance von +35,98%.

Das 2. Quartal war geprägt durch die Änderungen Anfang 2023 (siehe 2. Absatz) und der Indizes Trade Service hat sich dadurch für alle ihn nutzenden Kunden zur reinen Gelddruckmaschine entwickelt. Eine ähnliche technische Situation haben wir auch im Crypto Trade & Investment Service, die Volatilität im 2. Quartal ist bei den Cryptos aber faktisch eingefroren und ohne Bewegungen auch keine großen Tradinggewinne möglich. Eine ähnliche Struktur haben wir jetzt ab Juni für ausgewählte FX-Pairs auch im Forex Trade Service mit eingeführt, was sich sicherlich im Ergebnis des 2. Quartals niederschlagen wird. Im Tradingbereich (Cashgenerierung) verzeichneten wir eine Gesamtperformance von +54,19%.

Das 1. Quartal 2023 ist geprägt durch die Änderungen in der offiziellen Performance-Bemessung ab 2023. Diese haben wir bereits im Indizes Trade Service, sowie im Crypto Trade & Investment Service praktisch umgesetzt. Beschreibung der Änderungen hierzu auf den jeweiligen Trackrecord Seiten. Im Kern geht es darum das die normalen Trade-"Risiken" hierbei faktisch vollständig eliminiert sind und nur die Trades gemessen werden, die sich faktisch durch jeden Nutzer, auch im Feierabendbetrieb umsetzen lassen. Der Hintergrund hierfür ist der Ausbau der Dublizierbarkeit der Ergebnisse. Im Tradingbereich (Cashgenerierung) verzeichneten wir eine Gesamtperformance von +116,24%.

.

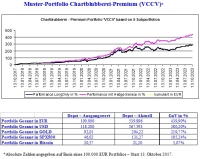

Unser Premium-Portfolio wies im 3. Quartal 2023 (in EUR) eine Performance von: +5,43% aus. (+22,70% YTD 2023)

Das DevisenInvest Portfolio* wies im 3. Quartal 2023 (in EUR) eine Performance von: +1,33% aus.

(+2,89% YTD 2023 in EUR / +1,82% YTD 2023 in USD)

(*100% in gesetzlichem Zahlungsmittel auf Bankkonten)

Die folgende Rubrik haben wir ab dem 2. Quartal jetzt mit eingeführt.

Hier stellt sich die Wertentwicklung unseres Einzelaktienportfolios vs. dem S&P500 dar.

Unser Einzelaktienportfolio im Aktien Investment Service wies im 3. Quartal 2023 (in EUR) gegenüber dem S&P500 eine Performance von: +6,85% aus. (+28,88% YTD 2023)

Auf Basis eines 100.000 EUR Aktienportfolios ist dies eine zusätzliche Wertentwicklung gegenüber dem S&P500 von +6.850,00 EUR (28.880,00 EUR YTD)