Die Formel, die die Welt bewegt

Wenn unser Klassiker Rothschild versus Rockefeller eine Fortsetzung hat, dann ist es dieser Podcast. Dabei geht es eigentlich nur um eine Formel. Doch in dieser steckt wesentlich mehr als nur die Wertstellung des US Dollars. Man muß sich ihr nur mal gründlich annehmen.

X = 50.14348112 × EURUSD-0.576 × USDJPY0.136 ×

GBPUSD-0.119 × USDCAD0.091 × USDSEK0.042 × USDCHF0.036

Ob Goldbullenmarkt, japanische Deflation und Abenomics, Bindung und Entbindung des Schweizer Frankens - alles was zu den Meilensteinen im Verlauf und Wirken des Fiat-Money Systems gerechnet werden kann, steckt in dieser Formel. Wir können sogar CETA, besser gesagt das Motiv und die Absicht des Ge'cetas' um CETA, hier wiederfinden. Wahrlich, es ist gut versteckt, aber wer sich die Mühe macht, wird fündig.

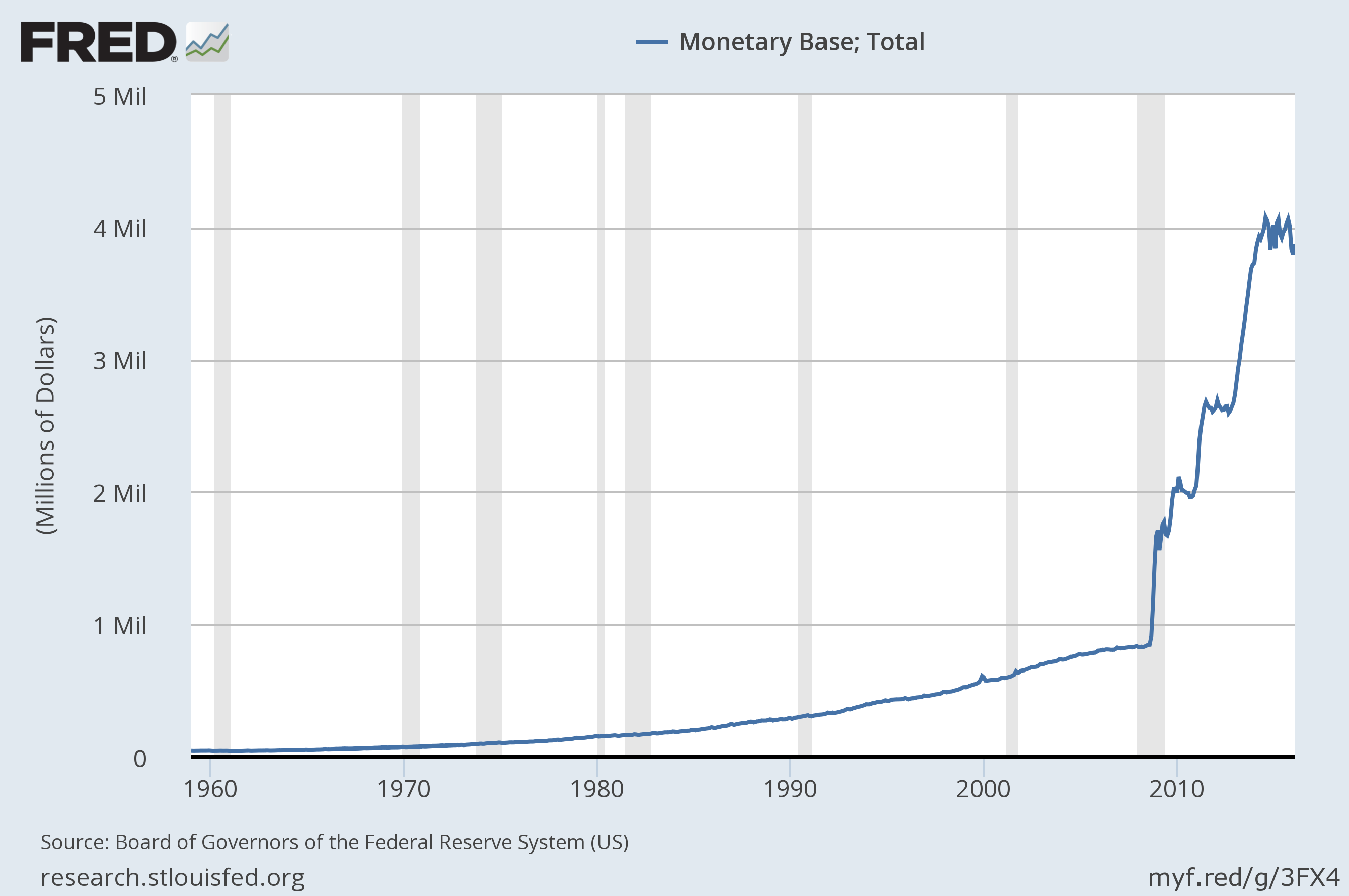

Und nicht nur Zentralbank-Aktionen, die in der heutigen Zeit mit einem 'sind die komplett wahnsinnig' kommentiert werden, ergeben mit einmal Sinn. Da sie lediglich dem Frevel entgegenwirken, der durch diese Formel gut getarnt über Dekaden vonstatten ging. Hier verbirgt sich auch der Beweis, dass die Installation eines ungedeckten Fiat-Moneys, eben nicht eine böse Absicht aus dem Hause Rothschild gewesen ist.

Und damit landen wir dann genau bei unseren beiden berüchtigten Lagern, auch zeitlich passend vor der entscheidenden US - Wahl.

weiterlesen